Trong lĩnh vực đầu tư, đặc biệt là thị trường chứng khoán, hệ số beta là một trong những chỉ số quan trọng được sử dụng để đo lường rủi ro và dự báo lợi nhuận của một cổ phiếu so với thị trường chung. Hiểu rõ về hệ số beta giúp các nhà đầu tư đánh giá khả năng biến động giá của một tài sản và đưa ra các quyết định đầu tư chính xác hơn. Bài viết này sẽ giúp bạn hiểu rõ hệ số beta là gì, cách tính và ý nghĩa của nó trong quản lý danh mục đầu tư.

Hệ số beta là gì?

Hệ số beta là một chỉ số đo lường mức độ biến động của một cổ phiếu hoặc tài sản tài chính so với thị trường chung. Beta được sử dụng để đánh giá mức độ rủi ro của một khoản đầu tư so với rủi ro toàn bộ thị trường. Thị trường được coi là có hệ số beta là 1, và các cổ phiếu được so sánh dựa trên chỉ số này.

- Beta = 1: Cổ phiếu biến động giống như thị trường.

- Beta > 1: Cổ phiếu biến động mạnh hơn thị trường, nghĩa là rủi ro và tiềm năng sinh lời cao hơn.

- Beta < 1: Cổ phiếu biến động ít hơn thị trường, tức là rủi ro thấp hơn, nhưng lợi nhuận cũng có thể thấp hơn.

- Beta âm: Cổ phiếu biến động ngược chiều với thị trường. Khi thị trường tăng, giá trị cổ phiếu có thể giảm và ngược lại.

Ví dụ, nếu một cổ phiếu có hệ số beta là 1.5, điều đó có nghĩa là nó sẽ có xu hướng biến động mạnh hơn 50% so với thị trường chung. Nếu thị trường tăng 10%, cổ phiếu này có thể tăng 15%, nhưng nếu thị trường giảm 10%, cổ phiếu cũng có thể giảm 15%.

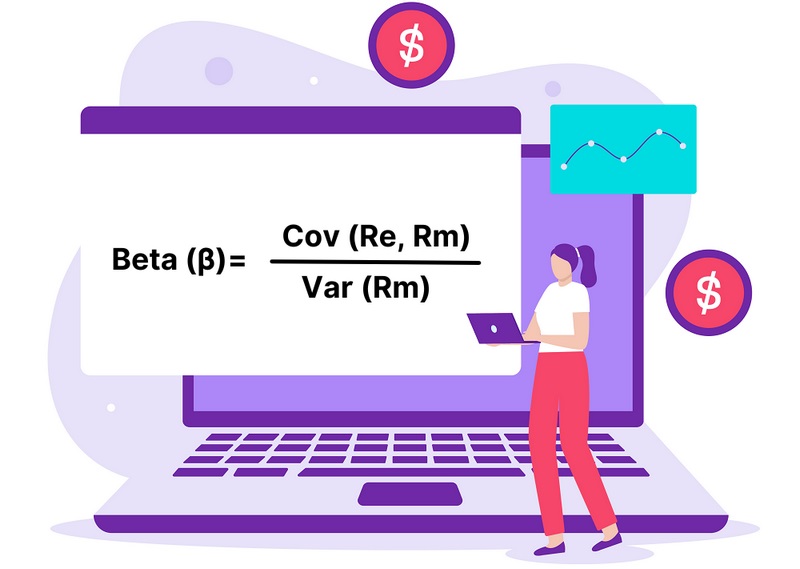

Công thức tính hệ số beta

Hệ số beta có thể được tính toán dựa trên dữ liệu lịch sử của giá cổ phiếu và thị trường bằng công thức sau:

Beta=Cov(Ra,Rm)Var(Rm)\text{Beta} = \frac{{\text{Cov}(R_a, R_m)}}{{\text{Var}(R_m)}}

Trong đó:

- Cov(Ra, Rm): Hiệp phương sai giữa lợi suất của cổ phiếu và lợi suất của thị trường.

- Var(Rm): Phương sai của lợi suất thị trường.

Một cách đơn giản hơn để hiểu, beta được tính bằng cách so sánh sự thay đổi giá của một cổ phiếu với sự thay đổi của thị trường trong cùng một khoảng thời gian.

Ví dụ về cách tính hệ số beta

Giả sử một cổ phiếu có tỷ suất lợi nhuận hàng tháng trung bình là 8%, trong khi thị trường có mức lợi nhuận trung bình là 5%. Nếu hiệp phương sai giữa cổ phiếu và thị trường là 0.15 và phương sai của thị trường là 0.10, hệ số beta của cổ phiếu sẽ là:

Beta=0.150.10=1.5\text{Beta} = \frac{0.15}{0.10} = 1.5

Điều này có nghĩa là cổ phiếu này có mức biến động mạnh hơn thị trường và tiềm năng rủi ro cũng cao hơn.

Ý nghĩa của hệ số beta trong đầu tư

Đo lường rủi ro

Hệ số beta giúp nhà đầu tư hiểu rõ hơn về mức độ rủi ro liên quan đến một cổ phiếu hoặc danh mục đầu tư cụ thể. Các cổ phiếu có hệ số beta cao hơn 1 thường được coi là rủi ro hơn, nhưng cũng có thể mang lại lợi nhuận cao hơn khi thị trường đi lên. Ngược lại, cổ phiếu có beta thấp hơn 1 thường ổn định hơn, phù hợp với nhà đầu tư muốn giảm rủi ro.

Đánh giá tương quan với thị trường

Beta cung cấp cái nhìn về mối quan hệ giữa cổ phiếu và thị trường. Nếu một cổ phiếu có hệ số beta cao, điều này có nghĩa là giá của nó phụ thuộc nhiều vào xu hướng thị trường chung. Nếu thị trường biến động, giá cổ phiếu có thể thay đổi mạnh. Ngược lại, cổ phiếu có beta thấp thường ít bị ảnh hưởng bởi biến động thị trường.

Quản lý danh mục đầu tư

Beta cũng được sử dụng để quản lý rủi ro trong danh mục đầu tư. Các nhà đầu tư thường kết hợp nhiều loại cổ phiếu có beta khác nhau để tối ưu hóa lợi nhuận và giảm rủi ro. Ví dụ, nếu danh mục của bạn có nhiều cổ phiếu có beta cao, bạn có thể thêm một số cổ phiếu có beta thấp để cân bằng và giảm thiểu biến động tổng thể.

Các yếu tố ảnh hưởng đến hệ số beta

Tình hình tài chính của doanh nghiệp

Các yếu tố như tình trạng tài chính, lợi nhuận và chiến lược phát triển của doanh nghiệp có thể ảnh hưởng đến hệ số beta. Các doanh nghiệp mới hoặc doanh nghiệp đang trong giai đoạn phát triển mạnh có xu hướng có hệ số beta cao hơn do biến động lợi nhuận lớn.

Điều kiện thị trường

Tình hình kinh tế và điều kiện thị trường chung cũng có tác động lớn đến hệ số beta. Khi nền kinh tế ổn định và thị trường tăng trưởng, các cổ phiếu có beta cao thường mang lại lợi nhuận tốt hơn. Ngược lại, trong giai đoạn suy thoái, các cổ phiếu này có thể giảm giá mạnh hơn thị trường.

Ngành công nghiệp

Ngành nghề mà công ty hoạt động cũng là yếu tố quan trọng ảnh hưởng đến beta. Các ngành có tính biến động cao như công nghệ hoặc năng lượng thường có cổ phiếu có hệ số beta cao, trong khi các ngành ổn định như y tế hoặc tiêu dùng thiết yếu có beta thấp hơn.

Hạn chế của hệ số beta

Mặc dù hệ số beta là một công cụ hữu ích để đánh giá rủi ro, nhưng nó cũng có một số hạn chế:

- Dựa trên dữ liệu quá khứ: Beta chỉ đo lường rủi ro dựa trên hiệu suất quá khứ, do đó không thể hoàn toàn dự đoán được tương lai.

- Không tính đến rủi ro phi hệ thống: Beta không thể đo lường rủi ro liên quan đến yếu tố nội tại của doanh nghiệp, ví dụ như sự thay đổi quản lý hoặc chính sách nội bộ.

- Biến động ngắn hạn: Beta có thể bị ảnh hưởng bởi các biến động ngắn hạn, không phản ánh chính xác rủi ro dài hạn của cổ phiếu.

Kết luận

Theo chia sẻ của gocchungkhoan.com, hệ số beta là một chỉ số quan trọng giúp nhà đầu tư đánh giá mức độ rủi ro của cổ phiếu so với thị trường chung. Việc hiểu và sử dụng hệ số beta một cách hiệu quả giúp nhà đầu tư đưa ra quyết định hợp lý hơn trong việc quản lý rủi ro và tối ưu hóa danh mục đầu tư. Tuy nhiên, beta cũng có những hạn chế, do đó nhà đầu tư cần kết hợp với các chỉ số và phân tích khác để có cái nhìn toàn diện hơn về thị trường và cổ phiếu mà mình đầu tư.